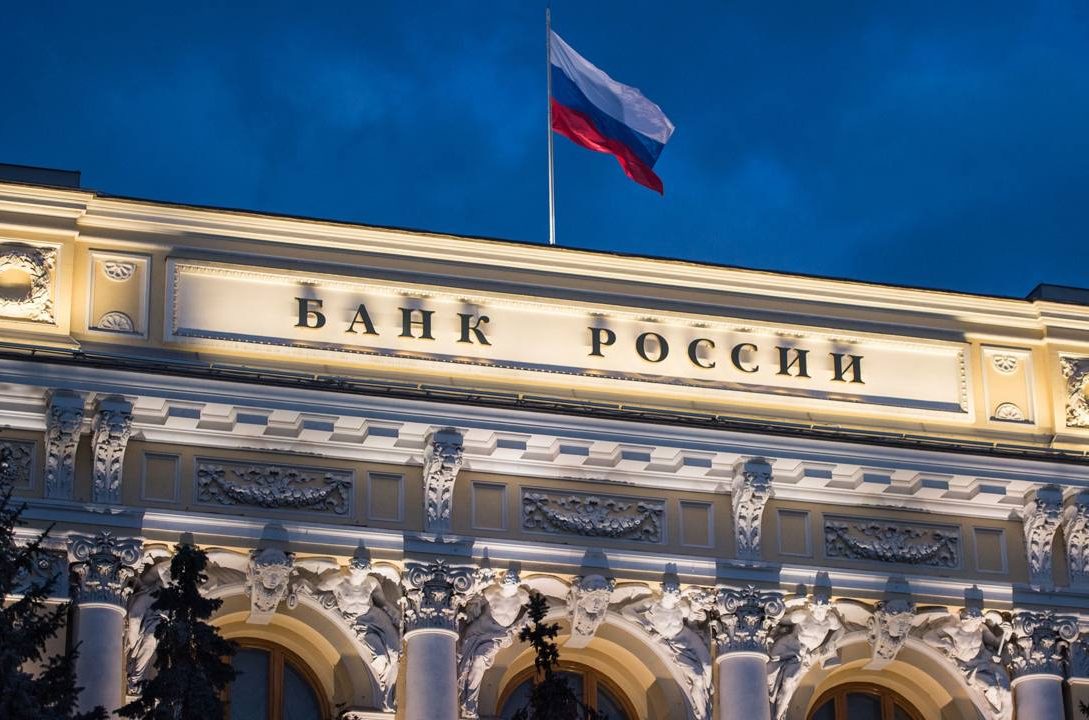

С 10 июля 2025 года вступает в силу новое требование Центрального банка Российской Федерации: все иностранные переводы — как входящие, так и исходящие — подлежат обязательной конвертации в рубли. Это означает, что любые операции с иностранной валютой через российские банки будут автоматически переводиться в национальную валюту на этапе поступления или отправки.

Решение вызвало живое обсуждение среди граждан, представителей бизнеса и экспертного сообщества. Однако за этим нововведением стоит чёткая логика, направленная на упрощение финансовых операций, снижение расходов и укрепление рублёвой инфраструктуры. Рассмотрим, почему это происходит, к чему приведёт и кто в итоге понесёт расходы на конвертацию.

Зачем это нужно? Простота и эффективность рублёвых операций

Главная причина такого решения — существенное упрощение и удешевление финансовых процессов внутри банковской системы. Все рублёвые переводы проходят по налаженной и быстрой системе расчётов, оптимизированной под внутреннюю экономику. Банки могут проводить такие операции без привлечения международных корреспондентских счетов, без валютного контроля и без риска задержек или блокировок.

В отличие от этого, переводы в долларах, евро или других валютах требуют гораздо более сложной логистики:

- Привлечения валютной ликвидности,

- Прохождения через международные платёжные каналы,

- Участия иностранных банков (которые, к тому же, могут отказывать в обслуживании российских контрагентов),

- Проведения валютного контроля и комплаенс-проверок.

Это делает валютные переводы долгими, затратными и уязвимыми к внешнему давлению, особенно в условиях санкционного режима и ограничений на международных рынках капитала.

Уменьшение валютных рисков и укрепление рубля

На макроэкономическом уровне новая мера направлена на снижение зависимости от иностранных валют и усиление позиции рубля как основной расчётной единицы. Чем больше операций проводится в рублях, тем легче Центробанку управлять денежной массой, инфляцией, процентными ставками и стабильностью финансовой системы в целом. В условиях, когда доступ к западным валютным рынкам ограничен, и сохраняются высокие риски блокировки счетов или транзакций, российские банки предпочитают максимально уходить от долларовой и евро-зависимости. ЦБ, в свою очередь, формирует условия, в которых бизнес и граждане мотивированы использовать рубль как основную валюту для всех расчётов, включая международные.

Дополнительные расходы — не за счёт банков

Важно понимать, что конвертация валюты — это не просто техническая операция, а полноценная банковская услуга, сопряжённая с расходами и рисками.

Поддержание валютной ликвидности, обеспечение соответствующего курса, ведение операций через зарубежные платёжные системы, а также соблюдение валютного законодательства — всё это требует от банков значительных ресурсов.

Ранее часть этих издержек банки покрывали самостоятельно, особенно в конкурентной борьбе за клиентов. Однако в текущих реалиях это становится всё менее целесообразным. Поэтому теперь действует чёткий принцип:

Все расходы, связанные с конвертацией, ложатся на клиента.

Что это означает на практике:

- Получая перевод в долларах, клиент увидит зачисление в рублях по курсу банка, который может отличаться от официального курса ЦБ,

- При отправке перевода в иностранной валюте средства будут списаны с рублёвого счёта, с автоматической конвертацией и, возможно, с комиссией,

- Возможность самостоятельно покупать и держать валюту останется, но при международных переводах всё равно будет происходить её автоматическая конвертация.

Таким образом, для банка это невыгодная и затратная операция, и клиент, как потребитель услуги, должен быть готов к тому, что она не будет предоставляться «по умолчанию» или «бесплатно».

Последствия для бизнеса и частных лиц

Для частных лиц, получающих переводы из-за границы — от родственников, работодателей или через фриланс-платформы — это означает, что валюта будет автоматически конвертироваться в рубли ещё до зачисления на счёт. Это может привести к потере части средств из-за курса и необходимости пересчитать бюджет.

Для бизнеса последствия масштабнее. Им придётся:

- Пересматривать договоры с зарубежными партнёрами,

- Переводить внешнеэкономические контракты в рубли или альтернативные валюты (например, юань, дирхам),

- Учитывать влияние курса на маржу и стоимость товаров.

Впрочем, российский экспорт и импорт уже давно адаптируются к новой финансовой реальности, и в последние годы доля рублёвых расчётов стабильно растёт. Новое требование Центробанка лишь формализует те практики, которые бизнес и так постепенно внедряет.

Заключение: шаг к финансовой самостоятельности

Обязательная конвертация валюты при международных переводах — это не запрет и не ограничение, а шаг к внутренней финансовой стабильности и суверенитету. В условиях экономической турбулентности, санкций и давления на валютные рынки, Россия постепенно выстраивает систему, в которой национальная валюта становится не просто средством расчётов, но инструментом устойчивости и защиты.

Конвертация — это услуга, и если клиент хочет продолжать пользоваться валютными операциями, он должен быть готов оплатить их реальную стоимость. А тем, кто работает и живёт в рамках российской экономики, использование рубля становится самым логичным, простым и выгодным решением. Новая мера ЦБ — это не конец валютным переводам, а переход к более прозрачной, экономически обоснованной и предсказуемой модели.